根据《信托公司集合资金信托计划管理办法》第二章第六条规定,信托产品不得进行公开展示、宣传,您需认证后才能访问

金融服务实体经济要求进一步强化,信托公司传统三大主力业务地产、城投、通道持续萎缩,信托行业面临根本性变革。

结合当前宏观经济与政策导向、市场发展趋势、信托牌照优势与能力禀赋,提出2022年信托公司六大业务机会,供大家参考。

一、加快向新基建投资业务转型

十四五规划提出“到2035年实现经济总量或人均收入翻一番”、“加快新型基础设施建设”。在“需求收缩、供给冲击、预期转弱”三重压力下,“稳增长”取代“防风险”成为2022年中央经济工作头号目标,在“适度超前开展基础设施投资”的政策指引下,加大基建投资已成为核心抓手。

首批公募REITs交出靓丽答卷,9个REITs产品上市半年以来平均涨幅达19.17%,三季报业绩表现符合预期,项目基本面持续向好,市场预测未来5年内我国有望形成万亿级别的REITs市场。

信托公司传统城投融资业务应加快向新基建投资业务转型,充分利用REITs市场退出优势,提前布局优质新基建项目,积极开展股权业务,分享新一轮基建投资红利。

二、加快布局新能源

“双碳”目标路线图明确2030年非化石能源消费比重达25%以上(2020年这一数据为16.4%),2060年占比达80%以上,光伏与风电行业步入发展快车道,市场预测十四五/十五五期间新增装机容量分别为500GW/1000GW,对应总投资额分别为2.6万亿/4万亿。

光伏平价之后,随着技术带动转换效率不断提高,利润空间有望持续放大。大型风机产业化加速推动,项目造价阶梯式下降。十四五规划提出持续开发九大大型清洁能源基地与五大海上风电基地,大基地项目正成为装机主力,加速落地。

信托公司应发挥信托工具运用灵活优势,积极挖掘光伏/风电行业股权投资、投贷联动等业务机会,将实体资产投资与股权投资相结合,分享行业高成长红利。

三、抓住权益市场大发展机遇

2021年中央经济工作会议首次提出“全面实行股票发行注册制”,资本市场建设已上升为国家战略,制度改革全面提速。2021年IPO数量、规模创新高,其中科创板、创业板、北交所上市占比超7成;A股总市值逼近100万亿,万亿日成交额成常态。资本市场在拓展创新型企业融资、引导经济脱虚向实方面作用将日益凸显。

对照美国资本市场发展历程,目前我国证券化率、机构化率类似美国90年代初,宏观环境类似美国80年代初,比如:经济调结构、直接融资占比提升、无风险收益率下行、资管破刚兑/净值化、养老金加快入市,中国权益市场有望迎来类似美国1982-2000年的大爆发阶段。

信托公司应抓住权益市场大发展机遇,主动拥抱资本市场,加大PE股权、定增、可转债等一级/一级半市场业务布局;寻求差异化定位,提高二级市场产品主动管理能力;阳光私募业务将迎来上量机会。

四、商业地产投资机会

中央明确坚持“房住不炒”,地产调控从严大方向不变,逐步“去地产化”转型路线不变。房地产行业正处于“政策底”向“市场底”过渡阶段,房企复苏信号尚未到来,现金流趋紧状态不改。

上半年仍需密切关注:政府相关部门及金融主体的配套动作、一二季度商品房销售与去化情况、开发贷对民营房企投放节奏、企业自救的决心和动作等。

然而,传统商业地产逐渐复苏,仓储物流与长租公寓等不动产新业态需求旺盛。写字楼及零售物业空置率开始回落,租金跌幅逐渐收窄趋稳,需求延续恢复态势;电商发展刺激个人消费增长,高标仓储物流需求不断加大;人口红利、政策导向、购房限制等因素支撑一线城市长租公寓市场需求旺盛。

信托公司应基于地产行业发展大势,主动从传统住宅融资向商业地产投资转型,大力布局仓储物流、长租公寓、IDC等基本面长期向好的细分领域。

五、固收+/FOF“非标”替代机会

招商银行与贝恩发布的2021年中国私人财富报告显示,长期来看,固收产品是高净值人群最主要的资产配置类型,平均占比在50%左右。随着融资信托压降,地产项目不断爆雷,高净值人群对产品安全性要求更高,私行财富货架类固收产品供给严重不足。通过市场调研了解到,当前私行财富货架主要缺少5%-8%的类固收产品,缺口普遍在十亿甚至数十亿的量级。

截至21年3季度末,公募FOF规模合计1885亿,增幅达126%,其中偏债混合型的低风险FOF增速更快,占比已达63%;管理规模破100亿的管理人从2020年底的3家增至当前的6家。此外,2021年私募FOF发行数量接近去年的2倍,以平安信托为代表的多家信托公司纷纷加快布局FOF业务,规模实现快速增长,成效显著。

信托公司应利用FOF、固收+产品大爆发契机,结合过去在非标上的渠道与客群优势,定位私行非标替代产品,与券商/公募基金错位竞争。

六、信托现金管理产品做大机会

2019-2021年6月,银行现金理财余额从0爆发式增至7.8万亿,随后进入整顿阶段。相较于公募属性的现金理财,信托现金管理属于私募资管产品,在集中度、结构设计、杠杆率、久期与投资范围上更加灵活,可有效弥补现金理财供给缺口。

从过往规律来看,美联储加息之前,央行货币政策以服务本国经济为主,开展跨周期、逆周期调节;加息之后,央行对降息非常谨慎,市场普遍预测美联储最晚或于今年Q3-Q4开启加息。在“稳增长”目标下,2022年上半年或是国内货币政策宽松窗口期,利好债券市场。

信托公司可充分利用现金理财整顿与货币政策宽松的双重窗口期,加快做大信托现金管理产品。

信托行业的市场格局与盈利模式正受到前所未有的冲击,信托公司应彻底摒弃过往“猫捉老鼠式”的被动转型,主动转型“真资管、真股权、真服务”,在能力建设、风控文化、盈利模式等方面全力变革。

未来信托公司应聚焦三大方向:

一是产业投资,紧跟国家政策导向,聚焦专精特新、新基建、新能源等领域,布局高景气、高优势细分赛道;

二是信托资管,利用产品灵活性与底层资产优势,坚定走公募基金与券商的差异化之路;

三是服务信托,发挥信托牌照优势,寻找可规模化的商业场景。

这对信托公司在人才梯队、运营能力、风控文化、管理机制等方面均提出了较高的要求,随着信托行业变革和转型的深入,行业分化必然进一步加剧,资本实力雄厚、风控质量和盈利水平稳健、专业积累深厚的信托公司或将迎来新的发展机遇。

五矿信托昆明某非标政信开始兑付部分本金!

超40亿!中铁、中融等信托身陷世茂建设

海银财富被多家法院立案

5.9亿!一桩涉及某信托公司的诉讼!

化债:多地实现债务风险颜色降档

化债加速,大规模债务置换有何好处?

三季度哪家信托公司贷款增加最多?

中植系近期信息一览

淄博某城投兑付逾期本金0.3%!

10万亿化债方案对政信业务的影响

1.56亿踩雷中铁信托,成都路桥很受伤!

中植、海银、雪松,资金真实投向曝光!

临沂国鑫,定融产品逾期半年多回复:你们做好血本无归的准备!

10万亿元化债!房地产健康发展税收政策不日推出 “国家队”下场收房提速

多家信托公司转让所持股权,为哪般?

城投融资止跌回稳,明年末城投债到期压力约6.6万亿

今年仅有35家上市公司认购信托,金额合计130.51亿元

中植系苏州债权人接待会

佳源产生若干笔债务逾期!涉大业、国通、中融等信托

新一轮城投退平台或加速

“BJ城建亚泰投资”面向内部员工发行的产品,逾期暴雷!

突发!青岛某发债城投定融爆雷

定融停止兑付!北京某知名国企深陷爆雷危机

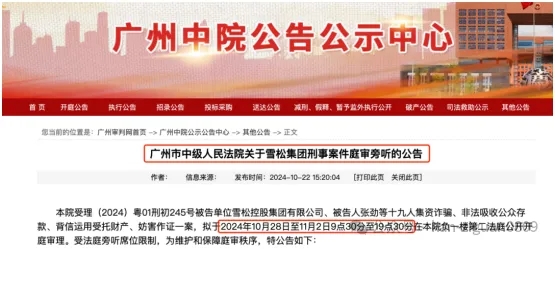

涉案200亿!兑付比例约3%?雪松控股庭审细节曝光!

涉嫌集资诈骗!鼎益丰相关人员被采取刑事强制措施

一审胜诉终审逆转!女子账上突增385万,保留本金退回85万被判“不当得利”

旭辉地产19亿公司债券拟“延期”9个月

融创境内债二次重组最终方案预计11月底出炉 有望削减逾50%境内债务

中航信托拟出清嘉合基金27.27%股权 转让底价1.78亿元

整体风格趋于谨慎,千家上市公司逾7400亿理财透视

已是第五起,过往下车人要退缴获利所得!

贵州六盘水城投展期通过!

事关中融!两地高层对关键问题回复出现分歧

西安航天高技术产业发展集团所涉两笔非标产品已按时兑付

中信信托重点协同纾困的上海董家渡项目三开三罄,总成交金额达215亿元

投资基本常识:安全收益高,流动性好的投资是不可能有的,因为不符合常识!

陕西省各地市定融产品兑付情况概览

四川信托最新消息:蓉城 51号等10个信托计划将被收购!

强强联手!中信信托和外贸信托联合中标!

潍坊非标城投逾期 给出 展期解决方案!

10月30日,中植系天津接待会内容

83家上市房企前三季业绩出炉:超三成营收同比增长,9家净利润超10亿

雪松案庭审进行时!旁听投资者:张劲第二日出庭受审

政信违约!大业信托召开受益人大会,投票表决展期方案!

上海信托回应22.71亿项目违约!

某爆雷集团开始兑付了!“大大集团”事件时间线

又一省会城投信托贷款违约!长安宁·西咸空港专项债已实质性违约

此方案或可解中植、中融当下困局,加快处置进展

潍坊昌邑城投全面崩盘

突发!大业信托2亿潍坊政信拟展期,有定融投资人起诉城投已胜诉!

11月5日之后,中融信托化险或将迎来重大进展!

万向信托再遇投资者集体维权!

山东多家理财公司接连暴雷,多人被抓!

北京、沈阳经侦与投资人见面会:已抓理顾162人、八大首席全部被抓

青岛海科被爆信托逾期

中植系最新进展消息——9月18日天津见面会

潍坊地区多家城投定融违约,算算竟有10多家了

第272期:投资的基本常识分析:不可能有即安全,又收益高,又流动性好的投资!因为不符合常识!

第271期:近期宏观政策、债务置换、房地产三大要点分析

第270期:股市的投资逻辑,上涨与否,看企业盈利、估值和时间周期

第269期:924至今,6工作日涨幅超过25%,每天万亿成交量,正常吗?

第268期:六问法拉第未来:可转换股票价格是?贾跃亭会回国吗?

第267期:2024城投境外债发行274.57亿美元,到期127.20亿美元

第266期:详解香港储蓄保险,香港保险的优劣势及收益测算

第265期:国企可转债退市,投资人损失巨大!警惕风险

第264期:细分五大项:地产、汽车、消费等,看经济趋势

第263期:暂停信托代销、退金令、信托违约、江苏泰州信托违约解释

第262期:信托公司暂停三方代销;非标违约却仍在销售;投资要谨慎

第261期:谁来保护“人的就业岗位”?

第260期:手工补息影响银行理财收益,是全方面的

第259期:10年期产品,信托公司滚动发行2年期,到期违约投资人找谁

第258期:庞氏骗局,借新还旧,击鼓传花

第257期:中信信托8折兑付,中泰信托7折被否,中融信托利息8折兑付

第256期:央行认购国债,地方债在手机银行就可以买的意义

第255期:陕西省经济,财政、债务,城投,非标违约分析

第254期(下):某地产定融违约后,诱骗投资人签约新方案,转移债务

第254期(上):城投公司:定融违约欺骗式兑付方案,长期拖延

第253期:信托合同新条款:权利维持费用,投资人全权授权受托人

城投

投资方向

24月

投资期限

政信项目

投资方向

24月

投资期限

政信项目

投资方向

24月

投资期限