根据《信托公司集合资金信托计划管理办法》第二章第六条规定,信托产品不得进行公开展示、宣传,您需认证后才能访问

据获悉,毕马威发布《2023年信托业报告》。

报告指出,从经营收入看,信托行业重现2015年以前大幅增长的趋势较为困难,2022年信托行业经营收入、利润总额、人均利润较2021年相比分别下降30.46%、39.76%、38.69%,信托公司经营压力较大。

其中,投资收益受2022年股市、债市波动影响降幅达73.52%。利息收入和信托业务收入分别下降13.96%、16.81%。

2017年-2022年经营收入、利润总额、人均利润的规模及变动趋势

信托规模先降后升,资金来源结构逐渐优化,主动管理能力逐渐增强

在监管趋严背景下,信托资产总规模在2018年至2020年期间逐年降低,截至2020年末,信托资产规模为204,890.37亿元,较2017年下降21.93%。

这种下行趋势在2021年迎来了转折,信托管理规模开始止跌回升,2021年和2022年的信托资产规模同比增加597.54亿元和5,893.44亿元,涨幅分别为0.29%和2.87%。

2017年-2022年信托资产规模变动情况(年度)

从资金来源看,与2017年相比,信托行业资金来源结构已发生实质性变化。以通道类业务为主的单一资金信托降幅明显,集合资金信托和财产权信托占比持续上升。

截至2022年末,单一资金信托规模较2017年降幅达66.48%,单一资金信托规模占比也由2017年的45.73%降至19.03%;集合资金信托自2019年以来始终在三大信托资金来源中占据主导力量;财产权信托规模持续上升,在2021年超越单一资金信托成为规模占比第二的信托资金来源类型。

信托“通道”业务的单一资金信托规模的持续下降说明了信托业按照监管要求“去通道”取得实质性效果。

2017年-2022年信托资产按来源分类的规模及占比情况

从资产功能分类看,融资类及事务管理类信托占比呈下降趋势,作为信托业重点转型领域的主动管理类投资类信托占比增加,2022年末主动管理类投资类信托规模增加至92,844.56亿元,规模占比43.92%,与2017年相比规模增长50.47%,规模占比增加20.41%,主动管理类投资类信托成为信托行业的主要业务,符合监管政策要求。

2022年末事务管理类信托规模为87,777.35亿元,规模占比41.53%,与2017年相比规模下降68,688.20亿元,降幅达43.90%。

这表明信托公司在业务转型的过程中,努力压降通道类业务,优化资金来源结构,着力提升主动管理能力。

2017年-2022年信托资产按功能分类的规模及占比情况

信托发挥核心价值,支撑实体经济发展

从资金投向看,2018年以来资金信托投向工商企业的余额占比在所有投向中稳居第一,信托行业始终为实体经济的发展提供重要支持。

2020年以来,受向标品业务转型、投资者需求等因素影响,信托资金投向证券市场的占比大幅提高,截至2022年末,证券市场信托资金的占比由2017年的14.15%提升至28.99%,在所有投向中排名第二。

受地方债务风险暴露、规范房地产市场等政策的影响,资金信托投向基础产业、房地产的整体占比自2018年逐年下降,对于金融机构而言,资管新规对通道业务的压降导致资金信托投向金融机构的占比在2018年至2020年期间持续下降,直到2021年后,在向标品业务转型的监管趋势下,投向金融机构的信托资金才开始稳步增长。

2017年-2022年按资金投向的规模及占比情况

资本实力总体稳定,风险应对能力增强

从所有者权益看,在信托资产规模下降的同时,实收资本仍保持一定的涨幅,在2020年就有12家信托公司相继增资扩股,增资总额达266.48亿元,2021年及2022年分别有10家及8家信托公司增资扩股,增资总额分别为127.41亿元和59.66亿元。

另外,截至2023年4月30日,根据已披露的60家信托公司年报显示,2022年实收资本规模100亿元人民币及以上的信托公司共计10家,50亿元至100亿元的信托公司共计14家,10亿元至50亿元的信托公司共计33家,10亿元以下的信托公司仅3家。

雄厚的资本实力不仅有利于信托公司业务开拓,而且有利于增强信托公司的风险应对能力。

2017年-2022年信托公司实收资本规模情况

毕马威指出,近年来各行业受新冠疫情影响严重,多家信托公司积极承担起金融机构的社会责任,配合地方政府及其他金融机构通过降低费率、减少收费、利息延期或减免等方式帮助企业尽快复工复产,推进实体经济复苏。

同时,财富管理信托在信托“回归本源”趋势下迅速发展,家族信托、慈善信托、保险金信托等服务信托亦成为信托公司转型的重点方向之一。

2023年3月,分类通知的发布对信托行业定位的再次明确,对信托行业的转型升级方向起到了重要的指导作用。

昆仑信托被骗了5个亿!

这一次,中植还有神秘买家接盘吗?

洛阳金元明清定融违约不兑付

返款13.63%、7.51%,这个财富公司启动清退!

西部省会AAA城投平台非标政信逾期

五矿信托昆明某非标政信开始兑付部分本金!

超40亿!中铁、中融等信托身陷世茂建设

海银财富被多家法院立案

5.9亿!一桩涉及某信托公司的诉讼!

化债:多地实现债务风险颜色降档

化债加速,大规模债务置换有何好处?

三季度哪家信托公司贷款增加最多?

中植系近期信息一览

淄博某城投兑付逾期本金0.3%!

10万亿化债方案对政信业务的影响

1.56亿踩雷中铁信托,成都路桥很受伤!

中植、海银、雪松,资金真实投向曝光!

临沂国鑫,定融产品逾期半年多回复:你们做好血本无归的准备!

10万亿元化债!房地产健康发展税收政策不日推出 “国家队”下场收房提速

多家信托公司转让所持股权,为哪般?

城投融资止跌回稳,明年末城投债到期压力约6.6万亿

今年仅有35家上市公司认购信托,金额合计130.51亿元

中植系苏州债权人接待会

佳源产生若干笔债务逾期!涉大业、国通、中融等信托

新一轮城投退平台或加速

“BJ城建亚泰投资”面向内部员工发行的产品,逾期暴雷!

突发!青岛某发债城投定融爆雷

定融停止兑付!北京某知名国企深陷爆雷危机

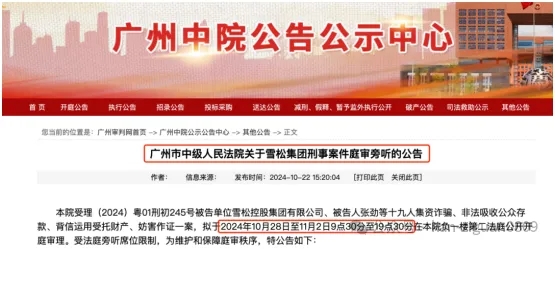

涉案200亿!兑付比例约3%?雪松控股庭审细节曝光!

涉嫌集资诈骗!鼎益丰相关人员被采取刑事强制措施

一审胜诉终审逆转!女子账上突增385万,保留本金退回85万被判“不当得利”

旭辉地产19亿公司债券拟“延期”9个月

融创境内债二次重组最终方案预计11月底出炉 有望削减逾50%境内债务

中航信托拟出清嘉合基金27.27%股权 转让底价1.78亿元

整体风格趋于谨慎,千家上市公司逾7400亿理财透视

已是第五起,过往下车人要退缴获利所得!

贵州六盘水城投展期通过!

事关中融!两地高层对关键问题回复出现分歧

西安航天高技术产业发展集团所涉两笔非标产品已按时兑付

中信信托重点协同纾困的上海董家渡项目三开三罄,总成交金额达215亿元

投资基本常识:安全收益高,流动性好的投资是不可能有的,因为不符合常识!

陕西省各地市定融产品兑付情况概览

四川信托最新消息:蓉城 51号等10个信托计划将被收购!

强强联手!中信信托和外贸信托联合中标!

潍坊非标城投逾期 给出 展期解决方案!

10月30日,中植系天津接待会内容

83家上市房企前三季业绩出炉:超三成营收同比增长,9家净利润超10亿

雪松案庭审进行时!旁听投资者:张劲第二日出庭受审

政信违约!大业信托召开受益人大会,投票表决展期方案!

上海信托回应22.71亿项目违约!

某爆雷集团开始兑付了!“大大集团”事件时间线

又一省会城投信托贷款违约!长安宁·西咸空港专项债已实质性违约

此方案或可解中植、中融当下困局,加快处置进展

潍坊昌邑城投全面崩盘

突发!大业信托2亿潍坊政信拟展期,有定融投资人起诉城投已胜诉!

11月5日之后,中融信托化险或将迎来重大进展!

万向信托再遇投资者集体维权!

山东多家理财公司接连暴雷,多人被抓!

北京、沈阳经侦与投资人见面会:已抓理顾162人、八大首席全部被抓

青岛海科被爆信托逾期

中植系最新进展消息——9月18日天津见面会

潍坊地区多家城投定融违约,算算竟有10多家了

第272期:投资的基本常识分析:不可能有即安全,又收益高,又流动性好的投资!因为不符合常识!

第271期:近期宏观政策、债务置换、房地产三大要点分析

第270期:股市的投资逻辑,上涨与否,看企业盈利、估值和时间周期

第269期:924至今,6工作日涨幅超过25%,每天万亿成交量,正常吗?

第268期:六问法拉第未来:可转换股票价格是?贾跃亭会回国吗?

第267期:2024城投境外债发行274.57亿美元,到期127.20亿美元

第266期:详解香港储蓄保险,香港保险的优劣势及收益测算

第265期:国企可转债退市,投资人损失巨大!警惕风险

第264期:细分五大项:地产、汽车、消费等,看经济趋势

第263期:暂停信托代销、退金令、信托违约、江苏泰州信托违约解释

第262期:信托公司暂停三方代销;非标违约却仍在销售;投资要谨慎

第261期:谁来保护“人的就业岗位”?

第260期:手工补息影响银行理财收益,是全方面的

第259期:10年期产品,信托公司滚动发行2年期,到期违约投资人找谁

第258期:庞氏骗局,借新还旧,击鼓传花

第257期:中信信托8折兑付,中泰信托7折被否,中融信托利息8折兑付

第256期:央行认购国债,地方债在手机银行就可以买的意义

第255期:陕西省经济,财政、债务,城投,非标违约分析

第254期(下):某地产定融违约后,诱骗投资人签约新方案,转移债务

第254期(上):城投公司:定融违约欺骗式兑付方案,长期拖延

第253期:信托合同新条款:权利维持费用,投资人全权授权受托人

城投

投资方向

24月

投资期限

政信项目

投资方向

24月

投资期限

政信项目

投资方向

24月

投资期限