根据《信托公司集合资金信托计划管理办法》第二章第六条规定,信托产品不得进行公开展示、宣传,您需认证后才能访问

近日,多名投资者向记者反映,其购买的光大信托安享系列、睿享系列产品自5月31日出现异常的大幅净值回撤后,停止更新净值。

记者获得多份产品临时公告显示,光大信托称经初步调查,出险产品净值回撤的原因包括:一是出险产品存在超过基金合同约定的投资策略进行投资的情形,投资了雪球结构的场外衍生品合约;二是出险产品调整了估值方法,将成本法调整为基金合同约定的估值方法,并叠加雪球合约挂钩指数下跌。

根据投资者提供的产品推介材料和信托合同条款,投资雪球结构的场外衍生品或属超范围投资,且光大信托在前期并未如实披露底层。以5月31日为时间节点,已有部分产品提前止盈兑付退出。

目前,安享系列、睿享系列前任信托经理杨某已被免职。7月23日,记者致电杨某,其电话显示一直处于通话中,无法接通。记者记者就上述情况向光大信托发邮件采访,截至发稿,未获回复。

为何出现异常回撤?

据了解,光大信托发行的拓源安享、睿享全天候系列信托产品总规模约22亿元,涉及投资人约800人。5月31日,这两个系列产品公布的净值突然遭遇异常大幅回撤,此后,原定每周净值更新暂停近两个月,直至7月21日发布产品临时公告解释原因。

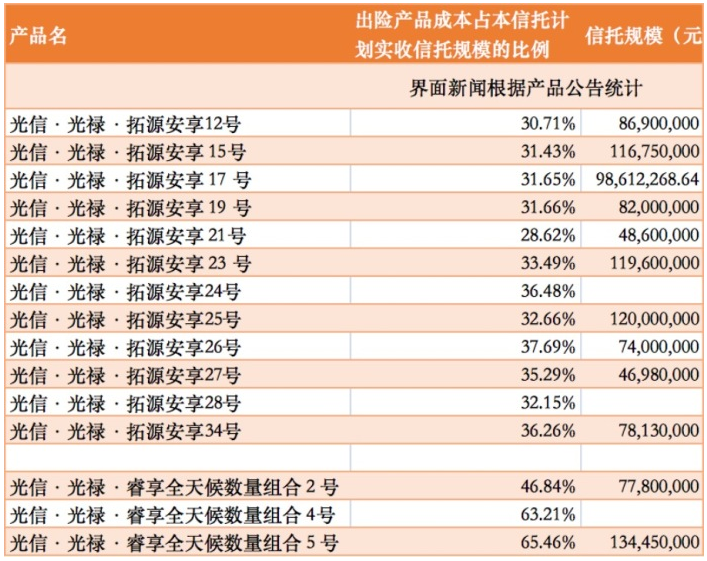

记者获得的多份公告显示,光大信托表示,近期信托计划出现了净值异常回撤的情况,主要原因是信托计划所投资的部分私募基金产品(简称“出险产品”)出现了异常的大幅净值回撤。并在公告中披露出险产品成本占该信托计划实收信托规模的比例。记者综合多份产品公告统计情况见下图。

光大信托表示,鉴于出险产品已出现净值异常回撤,为了最大限度保护投资者权益,对本信托计划投资情况进行审慎评估与测算,确定了下一步的处置方案:

一是光大信托将对可变现资产择时进行变现处理,不进行再投资,变现后及时向投资人进行分配;加快推进对持有的出险产品份额的处置工作,努力化解存量风险。光大信托拟尽快启动对本信托计划的分步清算,具体的清算及资金分配方案另行披露。

二是变更信托计划的信托经理。原信托经理杨某被免职。

三是光大信托将敦促出险产品尽快完成调整估值方法、还原净值真实情况。

四是已委托北京市隆安律师事务所上海分所提供法律服务,并将尽最快速度采取法律手段向私募基金管理人主张权利,维护受益人的权益。

也就是说,此前5月31日更新的净值并非真正的净值,最新的净值情况还没有公布。投资者目前还未知道最后的损失情况。

是否超范围投资杠杆雪球?

根据前述光大信托在产品临时公告中的说法,安享、睿享系列投资了雪球杠杆产品,且比例远超合同中约定的衍生品比例。

所谓雪球杠杆产品,指的是一种创新式金融场外衍生品,全称应该是“自动赎回型期权产品”。

根据安享系列产品推介材料,该产品为“固收+”产品,70%投向固收,30%投向权益,未提及雪球有关的衍生品字样。

根据睿享系列产品推介材料,该产品为30%投向固收,70%投向权益,未提及雪球有关的衍生品字样。

因此根据产品推介情况来看,光大信托超范围投资了雪球杠杆产品,属于违规投资高风险衍生品。

一位睿享系列投资者向记者记者表示,其前期买过光大信托的雪球产品,亏了很多但也认栽,但购买睿享时是再三向销售人员确认过不会投资到雪球。现在发生这样的事情,他要求光大信托承担相应的赔偿责任。

那信托合同条款如何规定?记者记者查阅安享系列产品信托合同条款,提及衍生品的条款为集中度限制投资比例和集中度限制,规定商品及衍生品类在0-20%。根据睿享系列产品信托合同条款,该产品为混合类产品,投资于固定收益类资产及产品(合计)、混合类产品、权益类产品的比例均不高于信托计划总资产的80%,投资于商品及衍生品产品的比例不高于信托计划总资产的20%。

因此,根据信托合同条款,如把雪球归类为衍生品产品,其前述公告中提及的出险产品占信托计划的比例均远高于合同中规定的20%的最高上限。

损失近4.56亿元!浙金信托踩雷

江苏清退一“伪金交所”,涉及海银财富700亿资金池

承兴案最新:44名投资者不接受和解,已经起诉!

建元信托:涉及自然人诉讼仅剩下一件

非标违约减少,城投债务置换已见成效?

山东淄博市:城投债风险防控形势愈加严峻,下半年将对城投公司债务全面强化提级管理

重磅数据!10家发债城投高管被查

北京信托第二次提议产品转让,方案获通过

深度丨招行资管究竟出了什么问题?100万理财竟只收回1.16万

MS信托永续债产品违约,这次可能真要永续了!

上市公司投四家信托全部兑付

*ST金科披露重大案件进展 多家信托涉案!

一理财产品展期两年仍未能兑付,实控人已被带走

“保交楼”两年成果,信托投资者“以房抵债”!

海银财富新消息!多家成被执行人,执行标的合计约98万

又遭拉横幅维权 洛阳两大城投陷违约风波

中植丨“太炸裂了” “5折有吗?”

信托延期两周年祭:投资5000万信托仅收回不到400万

广西继续推进非标债务置换

信托机构谨慎配置 城投债私募产品

财政部108号文!城投时代的结束

中植系,近期消息汇总,被执行人,股权拍卖,被提公诉……

国监总局8号文:严格限制跨省经营!

民生信托因807万再成老赖!

突发!中铁信托10亿信托款被发回重审

五矿信托青岛即墨区非标“违约”!

潍坊地区多家城投定融违约,算算竟有10多家了

第265期:国企可转债退市,投资人损失巨大!警惕风险

第264期:细分五大项:地产、汽车、消费等,看经济趋势

第263期:暂停信托代销、退金令、信托违约、江苏泰州信托违约解释

第262期:信托公司暂停三方代销;非标违约却仍在销售;投资要谨慎

第261期:谁来保护“人的就业岗位”?

第260期:手工补息影响银行理财收益,是全方面的

第259期:10年期产品,信托公司滚动发行2年期,到期违约投资人找谁

第258期:庞氏骗局,借新还旧,击鼓传花

第257期:中信信托8折兑付,中泰信托7折被否,中融信托利息8折兑付

第256期:央行认购国债,地方债在手机银行就可以买的意义

第255期:陕西省经济,财政、债务,城投,非标违约分析

第254期(下):某地产定融违约后,诱骗投资人签约新方案,转移债务

第254期(上):城投公司:定融违约欺骗式兑付方案,长期拖延

第253期:信托合同新条款:权利维持费用,投资人全权授权受托人