根据《信托公司集合资金信托计划管理办法》第二章第六条规定,信托产品不得进行公开展示、宣传,您需认证后才能访问

11月5日,旭辉集团股份有限公司宣布将召开公开发行2020年公司债券(第一期)2024年第一次债券持有人会议。

此次会议的召集人为旭辉集团股份有限公司,证券代码163539,证券简称“PR旭辉01”,债券余额为19.08亿元,起息日为2020年5月29日。

会议将于2024年11月7日至2024年11月8日通过线上通讯投票的方式召开,投票表决期间为2024年11月7日10:00至2024年11月8日18:00。为确保会议的合法性和有效性,会议须由持有本期未偿还债券总额且有表决权的二分之一以上的债券持有人和/或代理人出席方可召开。

会议将审议两项议案,包括关于豁免本次会议召开程序等相关要求的议案(议案1)和关于同意延长宽限期的议案(议案2)。根据会议规则,每一张未偿还的债券享有一票表决权,决议须经出席会议的本次未偿还债券总额且有表决权的二分之一以上的债券持有人和/或代理人同意方能形成有效决议。

其中议案2具体为,根据2023年第一次债券持有人会议表决通过的“议案3:关于同意增加宽限期的议案”,债券持有人给予本期债券存续期内的本息兑付日2个自然月宽限期。鉴于地产行业整体形势和发行人目前的经营情况,为稳妥推进本期债券风险化解工作,特提请本次债券持有人会议同意:在原有2个自然月宽限期基础上,额外给予本期债券存续期内的本息兑付日9个自然月宽限期(以下简称“宽限期”)。宽限期内,公司将结合政策及市场行情、自身经营及现金流状况,进一步考虑、寻求综合解决方案,争取早日化解债券风险。

若本议案表决通过,发行人将于本次会议结果公告日起5个工作日内向本期债券全部投资人支付0.9%本金(即1,908.00万元)及对应利息,具体以相关偿付公告为准。上述0.9%本金(即1,908.00万元)从最近一次待支付的本金中扣除。

重组方案获77.88%债权人支持

10月28日,旭辉控股集团发布境外债务重组的重大进展公告。截至10月27日,合计持有适用债务约77.88%的债权人已正式签订或加入重组支持协议(RSA)。

“旭辉控股集团债务重组方案获得持有适用债务约77.88%的债权人同意,标志着重组已经符合进入法庭流程的要求。预计旭辉控股集团下一步将向法院申请召集聆讯的具体日期,以推进重组工作进入下一个阶段。”中指研究院企业研究总监刘水表示。

“境外重组进展顺利对于旭辉控股集团有着重大意义,有助于降低负债水平,减轻短期内的现金流压力,这不仅能够增强公司的财务稳健性,也为未来的投资和发展奠定更好的基础。”严跃进如是称。

随着房地产市场的逐步止跌企稳,作为市场主体的房企亦持续迎来风险出清,包括融创中国、中国奥园等房企先后债务重组成功。

债务重组只是开始,如何恢复正常经营,加速保交楼,提振销售亦是房企当下重要课题。8月30日,旭辉控股集团发布2024年中期业绩报告。报告期内,公司实现营业收入202.1亿元,经营活动所得现金净额为正;归母净利润亏损49.4亿元,较去年同期减亏40.3亿元,亏损幅度收窄。

来源:上交所等

1.56亿踩雷中铁信托,成都路桥很受伤!

中植、海银、雪松,资金真实投向曝光!

临沂国鑫,定融产品逾期半年多回复:你们做好血本无归的准备!

10万亿元化债!房地产健康发展税收政策不日推出 “国家队”下场收房提速

多家信托公司转让所持股权,为哪般?

城投融资止跌回稳,明年末城投债到期压力约6.6万亿

今年仅有35家上市公司认购信托,金额合计130.51亿元

中植系苏州债权人接待会

佳源产生若干笔债务逾期!涉大业、国通、中融等信托

新一轮城投退平台或加速

“BJ城建亚泰投资”面向内部员工发行的产品,逾期暴雷!

突发!青岛某发债城投定融爆雷

定融停止兑付!北京某知名国企深陷爆雷危机

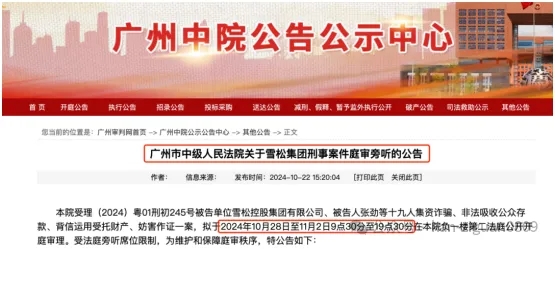

涉案200亿!兑付比例约3%?雪松控股庭审细节曝光!

涉嫌集资诈骗!鼎益丰相关人员被采取刑事强制措施

一审胜诉终审逆转!女子账上突增385万,保留本金退回85万被判“不当得利”

旭辉地产19亿公司债券拟“延期”9个月

融创境内债二次重组最终方案预计11月底出炉 有望削减逾50%境内债务

中航信托拟出清嘉合基金27.27%股权 转让底价1.78亿元

整体风格趋于谨慎,千家上市公司逾7400亿理财透视

已是第五起,过往下车人要退缴获利所得!

贵州六盘水城投展期通过!

事关中融!两地高层对关键问题回复出现分歧

西安航天高技术产业发展集团所涉两笔非标产品已按时兑付

中信信托重点协同纾困的上海董家渡项目三开三罄,总成交金额达215亿元

投资基本常识:安全收益高,流动性好的投资是不可能有的,因为不符合常识!

陕西省各地市定融产品兑付情况概览

四川信托最新消息:蓉城 51号等10个信托计划将被收购!

强强联手!中信信托和外贸信托联合中标!

潍坊非标城投逾期 给出 展期解决方案!

10月30日,中植系天津接待会内容

83家上市房企前三季业绩出炉:超三成营收同比增长,9家净利润超10亿

雪松案庭审进行时!旁听投资者:张劲第二日出庭受审

政信违约!大业信托召开受益人大会,投票表决展期方案!

上海信托回应22.71亿项目违约!

又一家老牌闽系房企“爆雷”!融侨集团

两则公告,事关中融信托!

南宁城投落地南宁市首笔“非标转标”债券置换业务

关于“一揽子化债”,整理汇总

雪松系开庭第一天:信托前董事长、总裁也在名单内

山东枣庄定融违约

10月24日中植系成都第八次交流会

上海国际信托踩雷融创地产

某爆雷集团开始兑付了!“大大集团”事件时间线

四部门宣布:放高利贷正式入罪

逾期两年后,得到的只有一句“进入破产重整程序”(民生·至信1240号)

大业信托-安晟2号非标政信违约

回顾西安建工爆雷!违约2.63亿,去年亏损超9亿,今年信用等级9连降!

14家信托公司最新信托资产规模情况

收益率3%以上城投债还有1.5万亿

信托进入打折兑付时代了!继北京信托后,又一信托也要打折了

北京信托锦城资本054号6折兑付

城投债收益率飙升至5.5%,昆明城投平台压力几何?

某央企信托涉7项重大诉讼,规模超23亿!

江苏省披露发再融资债券625亿

雪松集团刑事案件即将开庭!

华夏幸福债务处置新方案:信托兑付恐遥遥无期!

西安曲江临潼旅游集团再爆债务舆情!

12亿元涉世茂产品展期逾两年后,中融信托一审获胜诉

拖延工程款拨付被通报!陆家嘴信托回应

山西信托旗下有过这么多产品出过风险了吗

风险提示:两款直销西边省会政信信托,兑付困难!

光大信托两年前违约的某地产项目

又一省会城投信托贷款违约!长安宁·西咸空港专项债已实质性违约

北京信托-润昇资本017号产品也踩雷郑州报业

中植系最新接待会消息!

全部逾期!五矿信托在昆明非标政信爆雷

华澳信托控股股东启动预重整

西部信托与山东海航商业重大诉讼情况

寿光也要成老赖了?

某信托公司 2款葱省地级市 非标政信延期

“踩雷”安信信托5年后 千红制药收回部分和解款

又一省会城投信托贷款违约!

此方案或可解中植、中融当下困局,加快处置进展

突发!海银财富多人被抓!

本金超60亿!中融信托涉诉讼纠纷

第四轮化债,开始了

大行“注资”:历史与未来

重磅!信托公司9月标品业绩排名情况!

股债两全其牛能否实现?

潍坊昌邑城投全面崩盘

昆明又一城投债务逾期!

长安信托麻烦不断!产品违约,年报“难产”,董事长被批评!

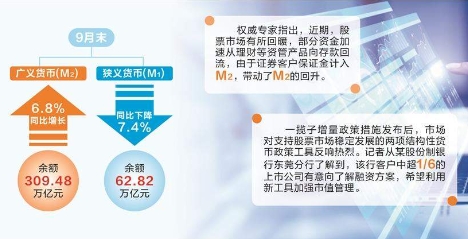

股市回暖理财资金回流,9月末M2增速回升

多家银行官宣:下调!1年期破“2”;长期利率下调至2.25%附近

长安信托某郑州信托项目,未按约定足额偿还利息

DY信托公告:毫无进展,仍不能兑付!

突发!百亿财富机构“和合系”实控人被抓!

狂飙47%!银行理财也疯狂

5%票息的城投超短融或将重出江湖?

定融逾期以后投资者怎么维权?

救活四川信托花了多少钱?

6.9万亿城投债承压

9月已披露信托违约产品11款,股票投资类信托成立数量大增

今日,四川信托开启兑付!

9月定融产品丨城投新增定融延续放量势头

停兑4年的四川信托公告:明日起正式兑付!

最新丨中融信托与融创地产两起重大诉讼进展

10月第一雷,潍坊市级平台信托产品首次违约!

中航信托违约,逾期不兑付,总经理游江压力很大

突发!大业信托2亿潍坊政信拟展期,有定融投资人起诉城投已胜诉!

11月5日之后,中融信托化险或将迎来重大进展!

易见股份崩盘余波:子公司滇中供应链定向融资违约,65位投资人苦守三年维权路

千红制药:与建元信托签署和解协议暨诉讼进展

被强制执行6.58亿余元!融创已累计被执行超393亿元

潍坊青州定融逾期董事长跑路联系不上

信托异地部门整改倒计时:官网显示财富中心泛滥,部分“双总部”被保留

多重利好叠加 信托板块掀起涨停潮

中航信托爆雷,涉及融创项目资金困难

信托产品“卖不动”了 越来越多客户申购指增产品

WK信托昆明政信产品逾期后,融资人本季度如约完成付息!

某银行“借道”信托,向“宝能系”投放超70亿,逾期!

重磅!存量房贷利率调整时间表明确:降多少?怎么降?

工程信托首爆!央企WK信托-基建17号项目延期!

成都市中级人民法院:裁定批准四川信托重整计划

为什么信托公司违规罚单那么多,却不用对委托人赔偿?(深度)

昆明城投定融二次违约

川信:与春晓公司未签约投资者,与其他债权人一起进入破产程序

非标信托何去何从?网传“150号文”简评

今年城投退平台数量已超300家,“十年隐债化解”攻坚期,化债政策再出新指引?

业绩断崖式下滑!已经有信托,要延期7年8个月了...

一文读懂:存量房贷利率何时调、如何调、调多少?

又一城投强制代扣20%利息所得税!

万向信托再遇投资者集体维权!

“爆雷”四川信托将回款超13亿!

净融资规模回落背景下,“久违”的4.5%以上票息城投债再现市场,是“香饽饽”还是“烫手山芋”?

集合信托周评:受假期因素影响 集合信托市场冷清(9.16-9.22)

城投退出名单怎么看;任城、钦州、涪陵、寿光、文山

华能信托转让10.49%“红墙转债”

房地产信托风险化解新样本

逾2000款理财产品累计净值破净

山东多家理财公司接连暴雷,多人被抓!

北京、沈阳经侦与投资人见面会:已抓理顾162人、八大首席全部被抓

长安信托年报连续两年难产 新总裁面临“巨亏+违约”两难题

银行客户购买信托“零收益”起诉索赔,二审结果迎来大反转

青岛海科被爆信托逾期

最后的公告!中融信托单个产品232亿,顶上整个四川信托!

渤海信托、山西信托产品逾期,此类业务风险应注意

国家发改委重磅!加大宏观调控力度 一批增量政策举措将适时推出

中植系最新进展消息——9月18日天津见面会

潍坊地区多家城投定融违约,算算竟有10多家了

第272期:投资的基本常识分析:不可能有即安全,又收益高,又流动性好的投资!因为不符合常识!

第271期:近期宏观政策、债务置换、房地产三大要点分析

第270期:股市的投资逻辑,上涨与否,看企业盈利、估值和时间周期

第269期:924至今,6工作日涨幅超过25%,每天万亿成交量,正常吗?

第268期:六问法拉第未来:可转换股票价格是?贾跃亭会回国吗?

第267期:2024城投境外债发行274.57亿美元,到期127.20亿美元

第266期:详解香港储蓄保险,香港保险的优劣势及收益测算

第265期:国企可转债退市,投资人损失巨大!警惕风险

第264期:细分五大项:地产、汽车、消费等,看经济趋势

第263期:暂停信托代销、退金令、信托违约、江苏泰州信托违约解释

第262期:信托公司暂停三方代销;非标违约却仍在销售;投资要谨慎

第261期:谁来保护“人的就业岗位”?

第260期:手工补息影响银行理财收益,是全方面的

第259期:10年期产品,信托公司滚动发行2年期,到期违约投资人找谁

第258期:庞氏骗局,借新还旧,击鼓传花

第257期:中信信托8折兑付,中泰信托7折被否,中融信托利息8折兑付

第256期:央行认购国债,地方债在手机银行就可以买的意义

第255期:陕西省经济,财政、债务,城投,非标违约分析

第254期(下):某地产定融违约后,诱骗投资人签约新方案,转移债务

第254期(上):城投公司:定融违约欺骗式兑付方案,长期拖延

第253期:信托合同新条款:权利维持费用,投资人全权授权受托人

城投

投资方向

24月

投资期限

政信项目

投资方向

24月

投资期限

政信项目

投资方向

24月

投资期限